「マイホーム購入で住宅ローンを組むとき、どんなに収入が高くても選択を間違えたら、ローン破綻になりかねません」と、家計再生コンサルタントの横山光昭さんは指摘します。収入が高い夫婦でも不安なケースとはどのような条件なのか、解説します。

借入で注意すべきは金額、期間、金利のどれか?

住宅ローンの組み方には3つの選択肢しかありません。「いくら借りるか」「何年借りるか」「何%で借りるのか」の3つです。

すなわち、「借入金額」「借入期間」「借入金利」を踏まえて、ローンを組むわけです。

3つの選択肢のうち、もっとも注意すべきなのはどれだと思いますか?十分検討して決めないと、ローン破綻を招きかねないものです。

正解は「借入金額」、つまり住宅ローンでいくら借りるかです。

もちろん、借入の期間や金利も注意を払う必要があります。借入期間を長くしてローンを組むとその分利息が増え、総返済額は増えてしまいます。

同様に借入金利が高いローンなら低いローンに比べて総返済額は増えます。

ただ、借入期間や借入金利の場合、ローンの借り換えによって期間の短縮や金利の低下をすることは可能。ローンを組んだ後でも、有利な条件に切り替えられます。

では、借入金額はどうでしょうか。一度ローンを組んだ金額の変更はきかず、返済しなければ減っていきません。ですから、慎重に判断して決めなければならないないわけです。

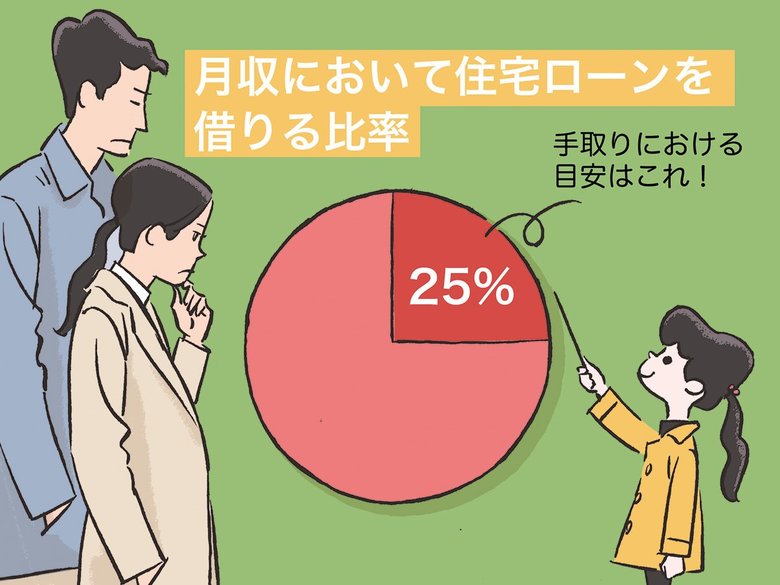

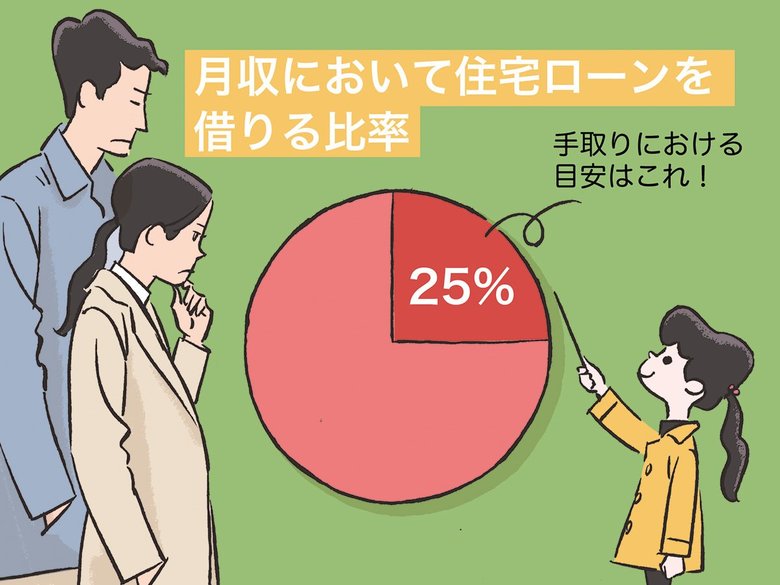

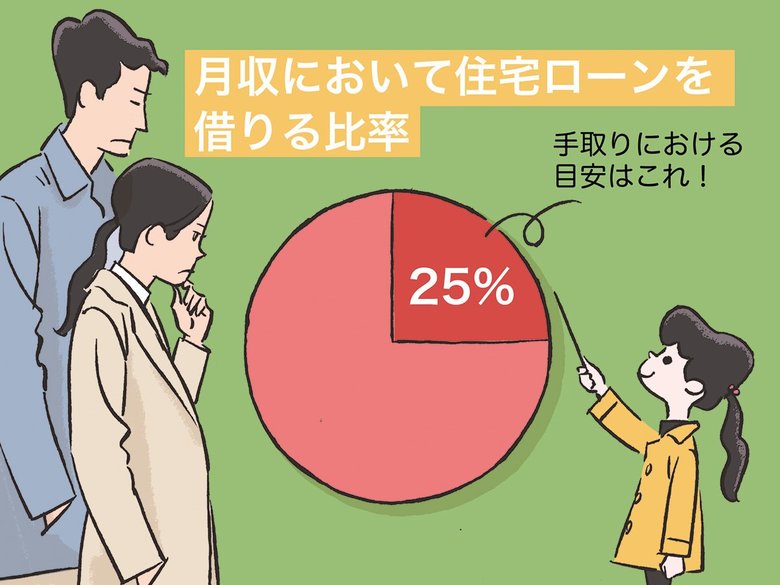

「収入の25%」が住宅ローンで借りる目安額に

住宅ローンで借りられる金額は、個人の属性によって変わってきます。属性とは、年収や職業、職歴などを指します。

大企業勤務や公務員などの場合、属性が良いと判断されて、ローンの借入金額は一般的なサラリーマンより多くなります。

しかし、多く借りられるメリットが、返済する能力に見合ったわけではありません。返済能力が低ければ、結果的に毎月の返済が滞り、ローン破綻が待っているのです。

住宅ローンの借入金額の目安は、一般的に年収の5~7倍程度とされています。年収500万円の人であれば、2500万円から3500万円の借入が可能となる計算に。

ちなみに給与に占める住宅ローンの割合については、私たちは手取り額の25%を超えないのが理想とお伝えしています。世帯での手取りが40万円なら、10万円以内です。

落とし穴が待っている「ペアローン」

共働き夫婦が2人で住宅ローンを組む場合、「ペアローン」「連帯債務型」「連帯保証型」の3つのパターンが考えられます。このうち、もっとも警戒しなければならないのが「ペアローン」です。

「連帯債務型」「連帯保証型」は夫婦のどちらか1人が主債務者となり、もう1人は連帯債務者や連帯保証人の立場で名を連ねてひとつの住宅ローンを契約します。

対して「ペアローン」は夫婦両名が主債務者となり、それぞれの名義でふたつの住宅ローンを契約します(個別に債務を負うとともに、互いに連帯保証人の立場に)。

ペアローンの魅力は借入金額を増やせることです。夫婦それぞれの収入に対して審査が行われるため、2人とも年収500万円なら、前述した計算式にもとづけば2500〜3500万円(年収の5〜7倍)×2で、5000〜7000万円の借り入れが可能になります。

借りられる額は魅力です。より好条件の物件を購入できますが、裏返せば「落とし穴」といえるでしょう。

ペアローンで借入すれば返済の負担が重く、想定していた予算よりもオーバーしていると、ローン破綻にもつながりかねません。

また、万が一、どちらか一方が減収や無給となったら、どうでしょう?ペアローンを選ぶ際には、ムリのない範囲で借り入れるようにしなければならないわけです。

住宅ローンは「借りられて安心」ではありません。必ず「返済計画とセット」ということを忘れないようにしましょう。

監修/横山光昭 取材・構成/百瀬康司 イラスト/村林タカノブ