双子を出産し復職すると、会社は吸収合併されていた。以前と同じ部署に戻ったのに、仕事のルールや仕組みがガラリと変更…。育児に仕事に頑張ろうとすればするほど、プレッシャーで体調不良になったこちょさん(38歳)。

生き方を模索した答えは、投資のチャレンジでした。結果、子どもと過ごす時間も増え、精神的にも安定した生活につながったといいます。

6年前に始めたNISAで失敗。数十万円の損を抱え…

こちょさんが投資を始めたのは6年前。その前年に始まった、非課税制度のNISAに興味を抱いたのがきっかけでした。

「当時は夫婦ともにバリバリ働いていた時期です。まだ子どももいなかったので、金銭的には余裕がありました。でも、老後や子どもができたときのことを考えると、いつも“お金足りるかな…”と漠然とした不安がつきまとっていて…。NISAはお得だと聞いていたものの、投資やお金の知識がなく、どんな仕組みなのかさえよくわかっていませんでした。始めてみたのも興味本位です」

当初は、宝くじを買うような感覚で株を購入していたそうです。

「初めてNISA口座を開いて株を買ったときは、“運がよかったら儲かるかも!?”という感覚でした。もともと興味を持ったことには挑戦したい性格です。ギャンブル的なものも嫌いではないので(笑)、投資を始めるのにもそれほど抵抗はありませんでした」

ところが購入した株は、買ったときがピークでその後下落してしまいます。売るに売れなくなり、数十万円の含み損を抱えたまま、放置することになりました。

普通預金ではお金が増えないと実感

NISAで含み損を出し後悔したものの、しばらくして資産運用の必要性を実感せざるを得ない現実に直面します。

2016年、双子の女の子を出産したこちょさん。子ども名義の銀行口座を作り、毎月少しずつお金を積み立て始めました。ところが、定期預金の利息がほぼゼロの時代、コツコツ積み立ててもほとんど増えません。

「子ども名義の預金は、大きくなったら子どもたちに渡すつもりでした。始めたのは私自身が親にしてもらい嬉しかったからです。でも、今の時代の定期預金は“愛はあっても得はない”気がしました。そもそもお金を渡す行為が、子どものためになるのか疑問を抱くようにも。それより、お金の教育をしてあげられる親になりたいなと。そのためには、私自身が投資などの資産運用を経験し、金融リテラシーを高める必要性を感じました」

復職後、メンタル不調に。でも家計を考えると辞められない

その頃、他にも投資の必要性を意識するきっかけがありました。育休が明けて職場復帰をしたものの、メンタル不調におちいってしまったのです。出産で産休・育休を取っている間に会社が合併され、仕事のやり方も職場の雰囲気もガラッと変わったといいます。

「慣れない環境に加え、担当業務から外れることに。会社の配慮でしたが、“自分は必要とされていない”と思い詰めてしまい…。子育てとの両立にも悩みましたね。子どもたちとの時間が取れず、“こんなはずじゃなかったのに”と空回りするばかり。その結果、つねに耳鳴りがするなどで体調不良に。帰路、会社を一歩出ると、涙がボロボロとこぼれることもありました」

今のままだと、仕事も育児も中途半端になってしまう。自分がどうしたいか考えたところ、“退職して、子どもたちと向き合いたい”と答えが出ました。でも、会社を辞めると自分の収入はゼロ。お金に余裕がない生活はしたくないと考え、“在宅で稼ぐ”選択が頭に浮かびました。

「会社員は安定していると思っていましたが、ひとつの仕事だけから収入を得るのはリスクも大きいと痛感しました。子育てを優先しつつ、会社に頼らず稼ぐ道を探してみると、投資で不労収入を得たり、ブログを開設してアフィリエイトに取り組んだりしている人の存在に気づいたんです。

自分も、会社からお給料をもらう以外で投資やブログなどの収入源を作ろうと思いました。そう決めたら、“子どもたちと過ごす時間を大事にしたい”気持ちに正直になれて、会社を辞める決心ができました」

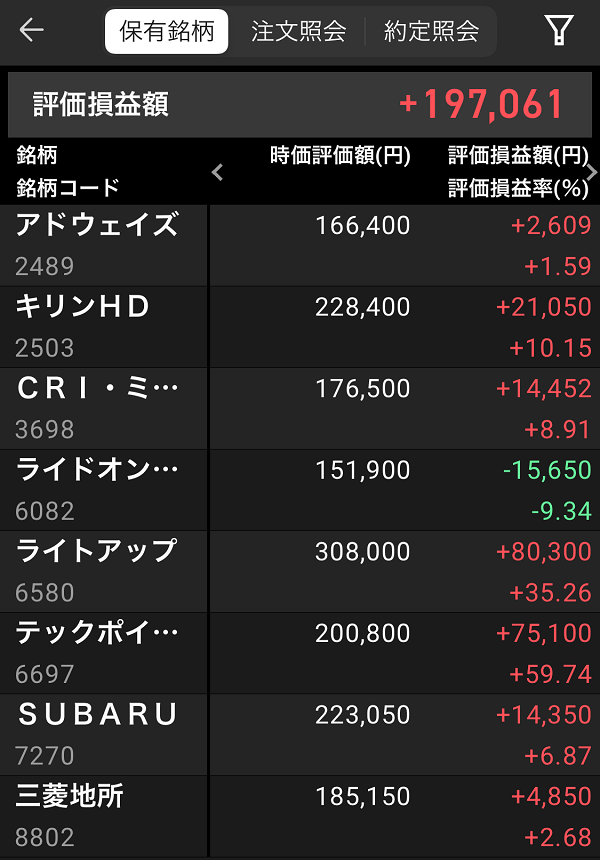

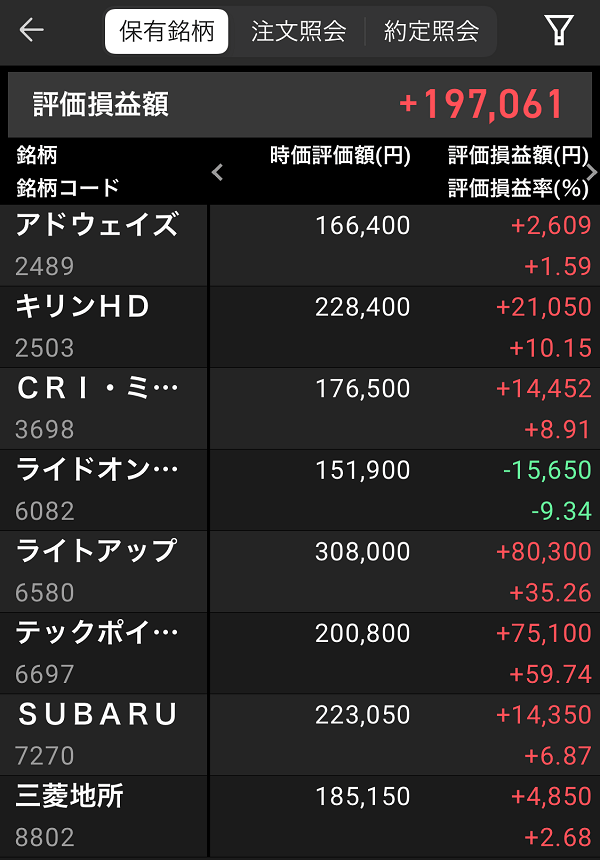

2015年からの通算利益は75万円のプラスに!

会社員時代から、仕事の合間に個別株投資、仮想通貨、ロボアドバイザーによる全自動の資産運用「ウェルスナビ」、つみたてNISAなどに投資していたこちょさん。退職した2020年から、本格的に個別株投資をするように。けれど、リスクを恐れず挑戦した結果、大きく損失を出してしまいます。

「今考えれば、どれくらいの株価になったら売買するのか、線引きやルールがなかったための失敗だと思います。その反省を生かして、投資資金と目標設計を決めることにしました」

まずは、夫婦で不自由なく老後を暮らすには、年金以外にどれくらい必要かを計算してみることに。その結果、60歳までに5600万円まで増やすと目標にしたそうです。

「5600万円まで増やすために短期投資と長期投資を組み合わせた目標設計を立てました。短期投資では、投資資金250万円を月利0.75%で運用することを目標にしています。長期投資はiDecoやつみたてNISAはもちろんのこと、ETFの購入や仮想通貨取引も取り入れ、年利4%を目指しています。

毎月9万1000円積み立てていけば、目標は達成できる見込みです。夫の収入で、毎月積み立てられるのが約2万円。残りの7万1000円を私の収入で補うのが目標です」

投資の売買ルールもしっかり決めました。

「短期売買で利益を出すためのルールは、チャートを見て上昇トレンドに乗ること。銘柄選びは、株主優待や配当金を目当てにせず、売買益が出せそうな銘柄を買うように。一番気をつけているのは、損切りを早めにすることです。おかげで、NISAで初めて株を購入したときのように、塩漬け状態になることはなくなりました」

自分なりのルールや目標を決めた成果が少しずつ出ています。今年に入ってからは、個別株投資で約41万円のプラスが出ました。とはいえ、昨年は大きな損失を出しているので、勉強はもっとする必要があるそうです。

「今は平日、1時間に1回くらい株価をチェックしていますが、投資の種類によっては、完全放置のものも。多くは月1回程度、仮想通貨でも週1回チェックする程度です。仮想通貨ではプラス50万円、ウェルスナビはプラス62万円と、放っておいても利益が出ています」

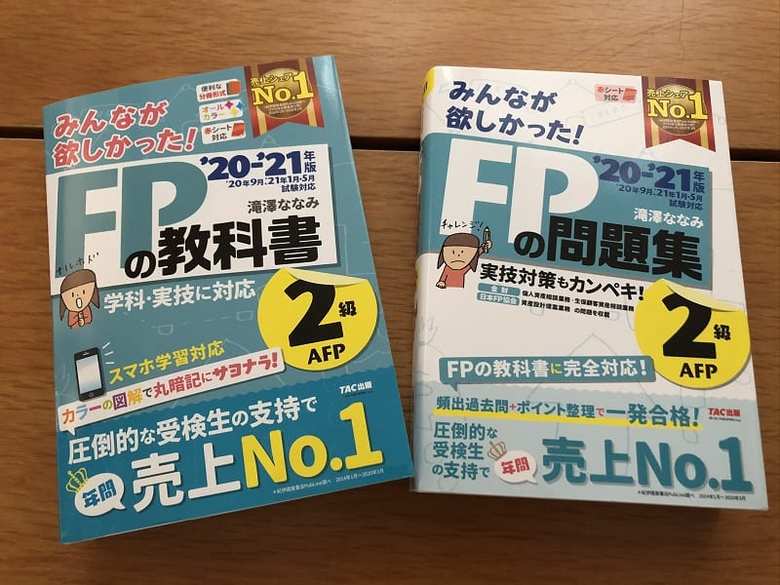

ファイナンシャルプランナーの資格も取得!

投資に挑戦したことでお金に関する知識の重要性を感じ、ファイナンシャルプランナー2級も取得しました。

「ずっと頭の片隅にあった、お金に対する漠然とした不安がなくなりました。自分が求める生き方をするためにいくら必要なのかを算出し、それを得るためにどうしたらいいかを考えられるようになったからです。目標額や自分がやるべきことを可視化できたのは大きいですね」

投資に関しては、経験重視のスタイルです。

「知識を詰めこむより前に、まず実際に投資しています。わからないことはネットで調べて、また挑戦の繰り返しです。失敗も含め、経験から得た知識は、実感があるので活用しやすいと思います」

投資やお金の知識は、自由と豊かさを手に入れるために必要なもの

投資を始めたことで時間に縛られなくなり、心のゆとりが増えたと感じているそうです。子どもたちと向き合う余裕もできました。

「以前は子どもたちにも“早くして” “時間ないよ”とせかしてばかりで、いつもピリピリしていました。でも、今は余裕をもって向き合えるため、“おかあさん大好き”と言われることが増えた気がします。

本格的に投資に取り組んでからは、自分のやりたいことを優先しつつお金も稼げるため、毎日のびのびとした気分です。もっと早い時期から、お金や投資についての正しい知識があれば、時間の自由や経済的な豊かさを得られたなあと思いますね」

子どもたちに対しても、お金の勉強をしてほしいと考えるようになりました。

「投資で一番リスクが小さいのは、時間をかけてじっくりと資産を増やすことだと思います。子どもたちには小さいうちから、お金についてしっかり考えられるようになってほしいです。4歳の娘たちにはすでにおこづかい制を導入し、『欲しいものがあったら、おこづかいを貯めるんだよ』と教えています。これからも、親子でお金の勉強をしていきたいなと思います」

こちょさん(ブログ https://ameblo.jp/cocho1714/)

※上記は、こちょさん個人の経験談・感想であり、投資による利益を保証するものではありません。

取材・文/齋田多恵